物价成本不断上涨的担忧正在席卷英国,家庭需要为更高的生活成本提前做好准备。长远来看,权益类资产的长期投资回报的表现远远领先于存款等资产,另外加上股票基金ISA账户的免税福利,和我们专业的投资理财团队为您定制的投资组合和丰富的资产管理经验,必然可以使您在财富积累上更进一步。

物价成本不断上涨的担忧正在席卷英国,家庭需要为更高的生活成本提前做好准备。长远来看,权益类资产的长期投资回报的表现远远领先于存款等资产,另外加上股票基金ISA账户的免税福利,和我们专业的投资理财团队为您定制的投资组合和丰富的资产管理经验,必然可以使您在财富积累上更进一步。

由于当下通货膨胀已经达到了41年以来的最高水平,并且英格兰银行预计今年的通胀率仍会由于多方面因素继续攀升,或于今年年底达到11%。因此您的储蓄正在无可避免地受到通胀的侵蚀。合理投资可以让您的储蓄在一定程度上抵御通胀并达到个人与家庭的财富目标,而ISA账户则能为您免除税款以获得更丰厚的收益。如果您担心当下市场的波动,您可以在充值后静观其变,再选择相对合适的时机入市。

新的税务年度已经开始,如果您还没有开设ISA账户,请尽快与我们联系。如果您已经开设了ISA账户,您2022/23税务年度的免税额度已经刷新,您可以联系我们进行本年度的充值。

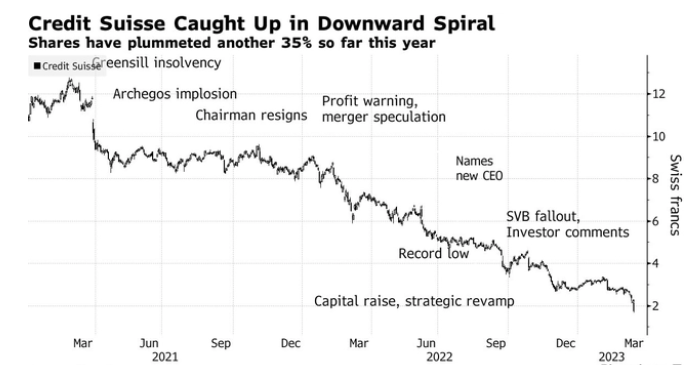

一场超级金融风暴,似乎正在欧洲上空盘旋。3月15日,欧洲"火药桶"瑞士信贷在瑞士市场一度大跌近30%,股价史上首次跌破2瑞士法郎,创下历史新低。不少网友更是大叹:瑞信跌成了瑞幸!

欧洲银行股也再次遭到重击。3月15日,欧洲斯托克银行SX7P指数一度下跌5%,创下1月4日以来的最低水平。其他欧洲银行也同时下跌,法国巴黎银行和法国兴业银行分别跌落8.7%和9.5%。

美股开盘也是相当的惨淡,总部位于旧金山的第一共和银行(First Republic Bank)股价一度大跌21%。花旗集团(Citigroup)和富国银行(Wells Fargo)跌幅均一度超过4%。此外,美国三大股指收盘涨跌不一,道指跌0.87%报31874.57点,标普500指数跌0.7%报3891.93点,纳指涨0.05%报11434.05点。

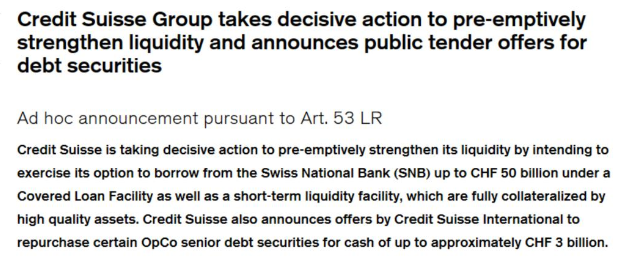

就在投资者对瑞信失去信心之时,市场迎来大转机!3月16日,瑞信表示,计划通过一个担保贷款项目向瑞士央行借款至多500亿瑞郎(折合人民币约3700亿元)。

瑞信还宣布,瑞信拟以不超过30亿瑞郎现金回购某些运营公司(OpCo)的优先债务。这些举措无疑是瑞信试图在股价暴跌和更大的银行业存款外流危机中安抚投资人。此消息发布之后,3月16日,欧美股指期指应声全线大反攻,亚太股市跌幅收敛,恒生科技更是率先翻红。

那么,瑞士信贷,这家规模1.6万亿的顶级投行,全球第五大财团,究竟发生了什么?该场风暴的第一位“发起者”当属瑞士信贷的最大股东沙特国家银行(Saudi National Bank)。3月15日,瑞信最大股东沙特国家银行(Saudi National Bank)主席Ammar Al Khudairy在接受采访时明确表示绝对不会向瑞信提供更多援助。这直接导致瑞信股价暴跌。

实际上,3月14日,拥有160多年历史的著名金融机构瑞士信贷集团不仅发布了一份2008年以来最糟糕的年报,而且承认在2022年和2021财年的报告程序中发现“重大缺陷”。受此消息影响,瑞信集团股价暴跌,美股3月14日盘前一度跌超5%,欧股下跌近6%。

这些爆炸性消息的出现,让资本圈绷紧了神经。目前,所有人都在紧盯着瑞士信贷的风吹草动。有的忙着救火,有的开始恐慌,有的已经着手谋划对策。

百年瑞信是否会走向“至暗时刻”?

实际上,早在2022年10月,澳大利亚知名财经记者David Taylor发表推文,表示“根据可靠消息,一间大型投资银行濒临破产。”大家都猜测这家银行就是瑞士信贷。而这样的猜测并不是空穴来风。

2022年,瑞信投行业务亏损超500亿元。此外,在大股东无法注资、财报缺陷等多重负面因素的叠加下,瑞信2022年全年股价已经累计下跌超过近60%,创下其历史上最大年度跌幅。

此外,瑞信银行也在削减高管奖金。在一份薪酬报告中,瑞士信贷表示,与 2021 年相比,2022年全年将员工奖金削减了一半,预留了 10 亿瑞士法郎(110 万美元)。瑞士信贷,这个华尔街的大玩家,在2022年10 月,该行启动了一项“激进”的重组计划,包括裁员 9,000 名全职工作人员、剥离其投资银行并专注于财富管理。

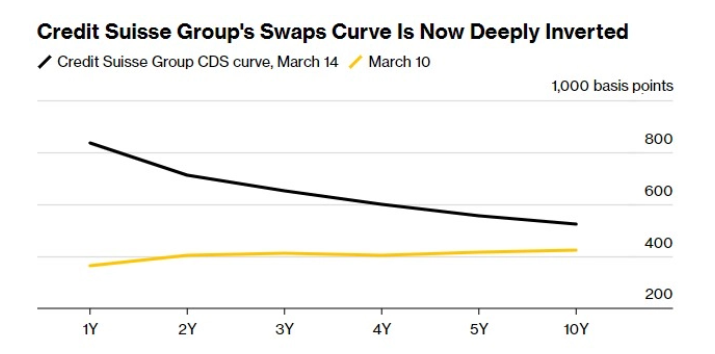

除了低迷的股价及裁员之外,瑞信五年期信贷违约掉期(CDS)一路上涨,已经达到了自2008金融危机以来的最高水平。CDS的作用类似于一种保险合同,如果公司无力债务,投资者就会得到赔付,简单来说,CDS的基点越高则代表公司无力还债的风险越大。

2023年3月15日,瑞信突然爆雷。一年期信贷违约掉期(CDS)接近1000个基点,不仅创下2003年以来新高,还是该行20年平均水平的14倍以上。这些都在侧面说明瑞信的投资者们正处于极度恐慌之中。

种种迹象似乎都说明,瑞信现在确实正处于巨大的危机之中。数十年来致力于争夺华尔街一线投行地位的瑞士信贷(Credit Suisse),要放弃这一雄心壮志了。

关键时刻,央行出手

瑞士央行和瑞士国际金融市场监督管理 (FINMA) 在美股尾盘时表示,瑞信符合系统性重要银行所受到的资本和流动性规定,必要时会提供瑞信额外的流动性。

瑞士信贷首席执行官Ulrich Koerner在投资者会议上表示,一切皆在改善。瑞信正在努力提振客户、投资者和监管机构的信心,此前的一系列失误令外界对该行管理风险的能力产生了质疑。瑞士银行2022年已经开始了战略上的重大转变,同时制定了更直接的措施来赢回存款。

谈及近期硅谷银行的暴雷事件,Koerner认为,尽管硅谷银行的倒闭在整个金融体系引发冲击波,但瑞信的投资者没有理由担心。与暴雷的硅谷银行不同,瑞信的账面上几乎没有持有到期债券,它的大部分贷款都在极度保守的瑞士。Koerner表示,作为一家具有系统重要性的银行,瑞信在资本实力、资金和流动性方面遵循“截然不同的标准”。

3月16日,瑞信正式宣布,正在执行选择权,向瑞士央行借贷多达500亿瑞郎(3700亿元)。这代表该银行将是2008年金融危机之后,第一家被授予这类救命绳索的第一家跨国大型银行,尽管过往的救助行动通常更慷慨。

瑞信受此重磅利好刺激,欧美股指期指全线上涨,恒生科技和A50期指率先翻红。迎来大转机!

结语

巴菲特曾说,当人们害怕的时候,恐慌就发生了,信心是一步一步建立的,但恐惧是即时的。

瑞信危机看似个案,然而,经营纰漏、内控失责只是瑞信事件的表象,实际上随着欧美紧缩周期的开启,叠加欧洲能源危机,欧洲的尾部风险可能才刚开始暴露,关键时刻央妈出手,瑞信风暴才迎来转机。然而,当前市场仍然动荡不安,相比于当下短期的流动性问题,届时欧洲银行们或将面对真正的寒冬。

St Mary's Private Wealth 圣玛丽私人财富

【财富频道】

圣玛丽私人财富(SMPW)拥有专业的理财投资顾问团队,受英国金融行为监管局(FCA)授权和监管,任何公司的相关信息都可以在英国金融监管局(www.fca.org.uk/register)官方网站被查证。

我们的理财专家可以保证您的账户管理完全符合移民局对 Tier 1 Investor visa 的要求,帮您规避明文要求不可投资的理财产品,最大程度地为您降低误操作风险。作为受FCA 监管的金融机构,我们还可以帮助您出具在续签时需要的正式证明信,获得英国金融业服务最高级别的投资者保障。

除此之外,我们拥有充足的资本金;团队内的理财和投资专家全部拥有国际性资历(CFA、IMC 等),并且具有多年可证实的从业经验,他们会利用丰富的财务知识服务客户,帮助您使用正确的方法降低或消除债务;分析保险需求,合理规划退休计划;做出合理财务决策,进行明智的投资,帮助您获得最大的收益。

快快戳一下网站联系我们吧: